Coin Metrics:期货、期权和其他衍生品简介

作者:Dorian Kandi & Matías Andrade 来源:Coin Metrics 翻译:善欧巴,金色财经

要点:

-

衍生品允许间接接触加密货币

-

衍生品允许投资者对冲下行风险

-

衍生品可实现仅现货交易无法实现的多元化交易策略

-

衍生品允许投资者通过套利利用市场低效率。

衍生品简介

衍生品是金融工具,已成为金融生态系统的基石,使参与者能够有效管理风险,并使市场更有效地运作。全球衍生品市场规模巨大,甚至令全球股票和债券市场相形见绌。同样,加密货币市场的衍生品已经发展成为为交易者和投资者提供复杂的工具,为这一不断增长的资产类别提供各种对冲、投机和风险管理策略。加密货币衍生品的主要类型是期货、永续期货和期权,每种类型都满足不同的需求。

本文深入研究了传统金融和加密资产市场中的衍生品格局,研究了它们的类型、应用程序和基础数据。

什么是衍生品?

衍生品是一种金融工具,其价值取决于一个或多个基础变量的价值。传统上,这些标的资产是股票、债券、货币等交易资产以及黄金、石油和小麦等大宗商品。对于加密衍生品,这些金融工具的价值源自加密货币的价格,例如 BTC 或 ETH。

衍生品类型

期货合约是在未来特定时间以预定价格买卖资产的协议。这些合约是标准化的并在交易所交易。期货允许交易者推测加密货币的未来价格或对冲价格波动。传统期货有一个到期日,届时合约将被结算。

永续期货与标准期货类似,但没有到期日。这意味着交易者可以无限期地持有其头寸,但须遵守维持保证金的要求。永续期货通常以保证金进行交易,允许杠杆,并受融资利率的影响,融资利率是多头和空头头寸之间交换的定期付款。这些利率使合约价格接近标的资产的价格。

期权赋予持有人在合同到期之前或到期时以特定价格购买(看涨期权)或出售(看跌期权)资产的权利,但没有义务。期权可用于对冲或投机。例如,看涨期权允许交易者从价格上涨中受益,同时限制下行风险,因为如果资产跌破执行价格,他们没有义务购买资产。

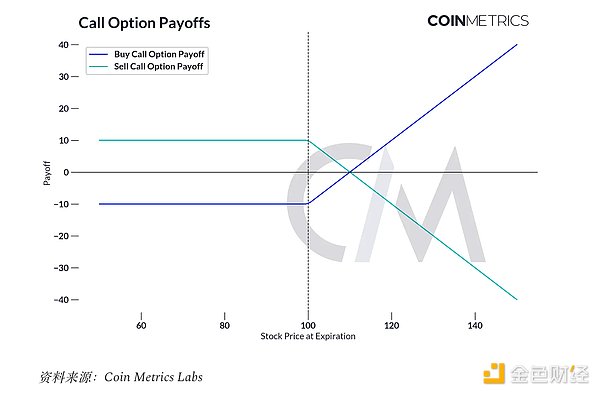

第一个图说明了买入和卖出看涨期权的回报。看涨期权赋予持有人在特定日期之前以指定价格(执行价格)购买资产的权利。

-

购买看涨期权(蓝线):如果到期时的股票价格低于执行价格,则期权到期时一文不值,导致的损失仅限于所支付的权利金。当股价上涨至行使价之上时,收益呈线性增加。

-

卖出看涨期权(绿线):如果股价保持低于执行价,卖方通过收到的权利金获利。然而,如果股价超过执行价,卖方可能面临无限的损失。

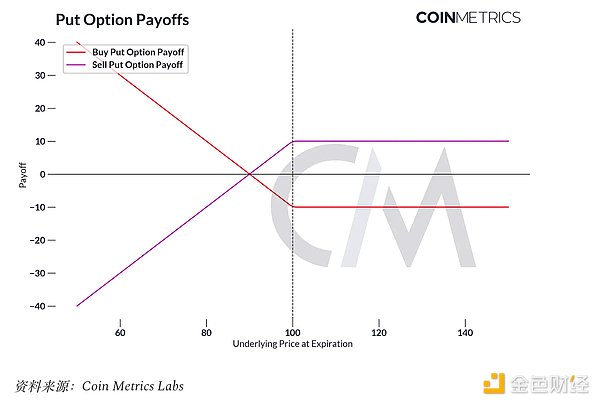

第二张图显示了买入和卖出看跌期权的回报。看跌期权赋予持有人在特定日期之前以特定价格出售资产的权利。

-

买入看跌期权(红线):如果到期时股价高于执行价,期权到期时一文不值,损失仅限于所支付的权利金。如果股价跌破执行价,收益就会线性增加。

-

卖出看跌期权(紫线):如果股票价格保持在执行价格之上,则卖方通过收到的权利金获利。相反,如果股价跌破执行价,卖方的损失就会增加。

交易者经常结合期权、期货和现货工具来调整其风险敞口并有效管理风险。例如,矿商可以使用期货来锁定销售价格,并购买期权来对冲不利的价格变动。

前瞻性指标

从设计上来说,衍生品对未来事件抱有前瞻性的预期。期货价格与其基础现货价格的比率称为隐含远期利率(也称为“隐含收益率”或“基差”)。这种隐含收益率对于比较不同资产的回报和预期非常有用。当隐含收益率为正时,表明投资者预计标的资产的价值将在合约期限内增加。相反,负收益率表明投资者预计资产价值会下降。

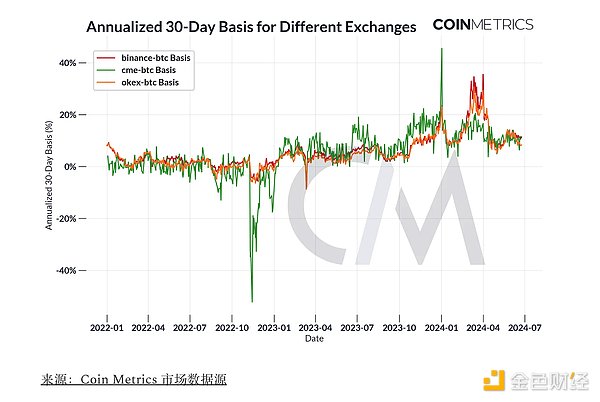

下图说明了这种现象。此处显示的是一个月期限的年化期货基差。显着的波峰和波谷揭示了有关市场预期的关键见解,隐含收益率的峰值通常发生在预期事件之前。从 2023 年 12 月到 2024 年 1 月,比特币现货 ETF 的预期和推出恰逢其间出现显着上升。随着市场消化这一发展,收益率随后趋于正常化。另一个峰值出现在 4 月份,这可能是由对比特币第四次减半事件的预期推动的,这是一种周期性事件,通常会引起对该资产的更多关注。相反,随着围绕 FTX 迅速崩溃的事件的展开,2022 年底出现明显的突然下滑,对加密资产行业产生了广泛影响。

TradFi 中衍生品的用例

20 多年前,西南航空公司于 1994 年推出了著名的航空燃油对冲计划。在全球金融危机期间,该航空公司以每桶 51 美元的价格有效对冲了 70% 的燃油需求;而原油市场价格则飙升至130美元。

希望在收获前确保价格的农民可以通过购买农业衍生品来实现这一目标。例如,玉米生产商可能决定在 5 月份出售玉米期货合约,并在 12 月份交割。由于玉米市场价格的波动,玉米市场价格的任何收益/损失都会被期货合约的收益/损失所抵消。这使得农民能够应对整个季节玉米价格下跌带来的风险。

加密货币衍生品的用例

加密货币衍生品的关键用例之一是对冲,特别是对于矿工而言。例如,比特币矿工在硬件和运营成本上投入大量资金,这使得他们对加密货币的价格波动高度敏感。他们本质上是做多 BTC 并做空美元,因为他们获得 BTC 的挖矿奖励,并且所有费用都以美元支付(假设他们居住在美国)。通过使用期货或期权,矿工可以锁定其开采的加密货币的售价,确保可预测的收入来源并防止潜在的价格下跌。

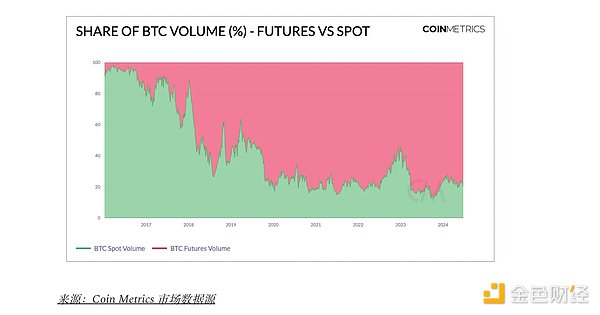

除了矿工之外,衍生品对于加密资产市场的投资者和交易者也很有用。下图可以观察到它们的流行程度,该图表说明了随着时间的推移,比特币交易量在期货市场与现货市场中所占的份额。

虽然现货交易最初占据主导地位,但期货交易占据了大部分市场活动——目前为 78%。这主要是由于中心化交易所强大的基础设施、去中心化交易所提供的工具、期货产品监管更加明确以及杠杆的强大吸引力等因素。随着市场适应新的投资工具并推出现货比特币 ETF,现货市场和期货市场之间的比率将继续变化。

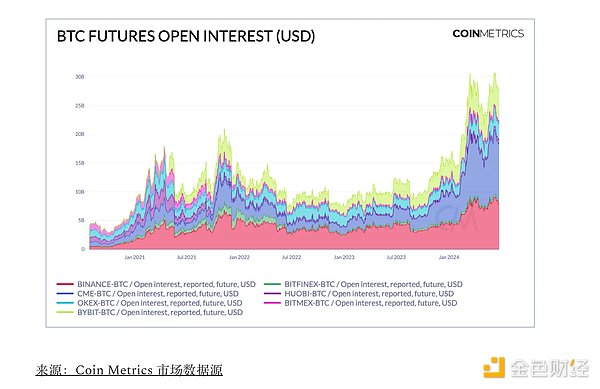

各交易所比特币期货未平仓合约水平的上升进一步证明了衍生品的作用,特别是在比特币现货 ETF 推出期间。期货未平仓合约是指尚未结算或平仓的期货合约的价值,作为市场活动的衡量标准。BTC 未平仓合约达到 30B 美元可能是由于投资者可能购买现货比特币 ETF 并通过期货合约对冲风险。这凸显了衍生品的一个重要用例,因为它们允许投资者管理风险并在市场中战略定位自己。

衍生品的结算机制至关重要。在传统市场中,衍生品可以以现金结算,也可以以实物结算。现金结算衍生品以结算时合同价格与市场价格的差额为基础,以现金结算。实物结算的衍生品涉及资产的实际交付。大多数加密货币衍生品,尤其是 CME 等场所的衍生品,都是以现金结算的。这意味着在结算时,参与者交换的是价值差异而不是实际的加密货币。

结论

加密货币市场中的衍生品已成为管理风险和增强交易策略的重要工具,反映了它们在传统金融中的重要性。它们使参与者能够对冲价格变动、推测未来价格并获得加密货币的杠杆敞口,同时通常以现金结算,以促进更轻松的交易和结算流程。加密衍生品的发展极大地促进了数字资产生态系统的成熟,为机构和散户投资者提供了熟悉的工具来驾驭这一新资产类别。

网络数据洞察