Solana 上再质押的兴起——Jito 深度解析

作者:Paul Timofeev, Sitesh Kumar Sahoo, and Gabe Tramble

来源:Shoal Research 翻译:善欧巴,金色财经

引言

Web3 领域的快速发展源于其开源和去中心化的特性。这种特性带来了超速增长和规模扩展,即许多人所说的加密可组合性。这种可组合性允许创建模块化技术堆栈,各组件可以无缝嵌入或移除,从而推动前所未有的创新。在这场创新的核心,是区块链交易的基本过程,其核心价值取决于分布式网络在协调和达成系统状态一致方面的能力。

当在区块链上发送交易时,一个分布式节点网络必须首先验证交易内容,然后对交易顺序进行投票,从而组成要添加到链上的下一个区块。当这些节点达成一致时,即达成了称为“共识”的状态。区块链最初采用工作量证明(Proof-of-Work,PoW)机制实现共识,这一机制涉及称为矿工的专业节点竞争解决加密难题,以便添加新的交易和区块到链中。

尽管比特币和许多区块链仍在使用 PoW 共识,但如今大多数区块链已经转向权益证明(Proof-of-Stake,PoS),通过经济激励而非计算能力来保障安全性。该概念最早在 2012 年 Peercoin 白皮书中提出,提出了一种确定性算法,根据节点运营者质押的本地网络代币数量选择节点,偏向于资本较多的节点。

随后,Jae Kwon 在 2014 年撰写了 Tendermint BFT 白皮书,引入了一种新的共识机制,即只要少于三分之一的节点发生故障,就能达成共识,并于 2019 年随着 Cosmos Hub 主网的启动而投入使用。除了显著比 PoW 消耗更少的能源外,PoS 的一个关键优势在于,与 PoW 类似,质押不能轻易伪造。此外,PoS 通过一种称为“惩罚机制”(slashing)的过程激励诚实行为,如果验证者存在恶意行为,他们将遭受财务损失。

随着 PoS 区块链的广泛采用,参与质押催生了将质押资本效用最大化的新想法,例如使质押资本流动性更强,以为新产品和生态系统提供安全保障。

质押设计概述

原始质押

质押是一种机制,代币持有者将代币存入质押合约,以参与底层协议的安全维护,并通过贡献获得奖励。在本文中,这种机制可被称为“原始质押”,因为其核心效用仅限于在智能合约中保持闲置,而其他形式的质押提供了额外的效用,这将在下文进一步扩展。验证者的质押规模决定了其被选中生产区块的可能性,质押资本越多,被选中的可能性越大。技术上讲,任何人都可以作为独立质押者参与,但区块链通常对质押者施加一定的财务和硬件要求,这对普通用户或代币持有者来说可能并不容易实现。例如,参与以太坊验证者需要存入 32 个 ETH 并配备至少 16GB RAM、多核 CPU 和 1TB SSD,而 Solana 需要每天支付 1.1 SOL 进行投票,并配备至少 256GB RAM、快速多核 CPU 和高速 SSD 存储。

因此,为降低参与门槛,形成了委托机制,使代币持有者可以用更少的资本参与质押,无需任何硬件,同时允许运行验证者的节点运营者扩大其质押分配,从而增加其区块奖励。质押可以直接委托给验证者,也可以通过质押池进行委托,质押池是将资金集中委托给多个验证者的智能合约。质押池可以由第三方(如提供质押服务的中心化交易所 CEX)托管,也可以通过诸如以太坊上的 Rocket Pool 或 Solana 上的 Jito 等去中心化链上协议进行非托管操作。

质押也存在于应用层面,即应用的代币持有者可以锁定其代币以确保协议安全(例如,在借贷协议出现亏空事件时提供流动性),通常这种质押方式可为质押者带来奖励,以及额外的效用,如治理权或收入分成。这甚至催生了 DeFi 中的贿赂市场(如 Curve Wars),协议之间竞争积累更多治理权代币,从而获得更高比例的奖励回报。

尽管如此,原始质押由于其设计的简单性,存在一个关键限制:质押在智能合约中锁定的资本是非流动的,从而减少了代币及其生态系统的流动性。基础质押效用的缺乏阻碍了质押服务的采用,因为分配给代币持有者的奖励需要弥补锁定代币所带来的价格暴露风险。大量网络活动可能产生足够的费用,为质押者提供自然回报,但这通常难以持续,并且在大多数 PoS 链中历史上并未如此。通过本地代币发行分配奖励是一种常见的替代方案,但从较长时间来看,这同样难以持续。这一问题促使了流动性质押协议的发展。

流动性质押

流动性质押的出现源于这样一种需求:开发一种新机制,使质押者在不影响底层协议安全性的情况下保持其质押资产的流动性。该过程在很大程度上类似于基础质押,质押者将资产存入智能合约,并因对底层系统的贡献而获得基础收益。然而,流动性质押更进一步,它向质押者分发一种称为流动性质押代币(Liquid Staking Token,LST)的凭证代币,其价值等同于原始存款。这一创新展示了 DeFi 领域中可组合性的重要性,因为 LST 可以在各种应用程序中使用(例如流动性提供、借贷),最终使质押者能够在质押资产的基础上获得更高的回报,同时增加底层网络生态系统的整体流动性。

自 2020 年底首批流动性质押协议出现以来,流动性质押已成为 DeFi 中增长最快的领域。截至撰写本文时,该领域的资产规模已超过 423 亿美元,其中约 60% 属于 Lido Finance 的 stETH 合约。目前,以太坊占据 DeFi 领域中近 85% 的流动性质押资产,而 Solana 的规模相对较小,仅不到 40 亿美元被锁定在流动性质押协议中,其中 45% 来自 Jito。

总体而言,流动性质押为质押者带来了极大的灵活性和资本效率,这反过来又有利于它们所支持的底层区块链以及建立在其之上的生态系统。然而,随着区块链的发展,质押资产的用途也在不断演变。模块化基础设施和服务的兴起催生了大量新的特定应用区块链,这些区块链由于缺乏活动和经济激励,通常在构建自身验证者网络方面面临困难。因此,新的机制被设计出来,以扩展质押资产的用途,从而帮助新的区块链实现安全保障和启动。这一机制便是“再质押”(Restaking)。

再质押

再质押指的是将一个区块链的质押和验证者网络扩展到为任意数量的其他区块链提供安全保障。从更正式的角度来看,再质押可以被定义为权益证明(PoS)区块链环境中共享安全性的一种变体,其中安全性提供链为安全性消费链提供服务,通常通过一个称为再质押协议的中介实现。

该机制使新的区块链(无论是特定应用链还是通用链)能够利用以太坊或 Solana 等大型基础层的经济和计算资源来启动其安全保障。质押者也可以通过保护多个区块链而非单个链来提高资本效率,从而增加质押资产的收益。然而,需要注意的是,保护多个区块链会增加质押资产的惩罚(slashing)风险——这一概念将在后文进一步探讨。

与在权益证明区块链上直接运行验证者节点或将资金存入质押池一样,任何人都可以参与再质押。用户可以选择原生再质押(native restaking),即运行承诺参与再质押模块的验证者节点,或选择流动性再质押(liquid restaking),即通过协议或服务提供商质押,由后者代表用户进行再质押。此外,再质押可以仅限于原生的一层(L1)资产,也可以扩展到支持几乎任何资产,这种方式被称为“通用再质押”或“普适再质押”。

早期实现

尽管再质押如今通常与 Eigenlayer 关联,但该概念已在特定应用区块链中进行了测试和实施,其中启动安全性通常是最大的挑战之一。多个不同的生态系统和网络都已在不同时间内实施了某种形式的共享安全性,尽管具体细节可能有所不同,但核心概念往往相同——使较小的协议能够利用现有的经济和计算资源池,以助力其早期发展,同时提高质押者的资本效率和回报。

• 在 Polkadot 生态系统中,验证者通过质押 DOT 参与中继链(Relay Chain)的安全保障,而中继链又为获批的平行链(Parachains)提供安全性。

• 在 Avalanche 网络中,保护 C 链(主要经济活动中心)的验证者可以参与子网(Subnets),子网是一个动态验证者集合,合作保护多个链或对其状态达成共识。子网可以保护多个链,但每个链只能由一个子网验证。

• Cosmos 采取不同的方法,其生态中心 Cosmos Hub 的前 95% 质押权重和验证者集合实际上被复制到所有消费链上,这一机制称为“复制安全性”(Replicated Security)。Cosmos Hub 验证者必须在所有消费链上运行节点,尽管可以使用不同的软件和/或硬件。若验证者在消费链上表现不佳(例如宕机或双签),Cosmos Hub 验证者会受到惩罚。

2023 年 3 月,复制安全性通过 Prop 187 V9 Lambda 升级正式上线。然而,趋势逐渐向质押者和验证者提供更大的灵活性。ICS v2 引入了“选择加入安全性”,允许验证者选择是否保护特定消费链。此外,2024 年 5 月初提出了一项提案,如果通过,将允许 Cosmos Hub 验证者通过 Babylon 质押协议接收 BTC 质押,使任何资产都能在 Cosmos 上用于经济安全保障。

Mesh Security 最终将允许链同时提供和使用安全性,而不是使用提供者链的验证器集来保护消费者链。运营商可以选择是否运行 Cosmos 链,而质押者可以选择重新质押其质押资产以保护另一条 Cosmos 链。最后,一项提案于 2024 年 5 月初发布,如果通过,将允许 Cosmos Hub 验证者通过Babylon质押协议接收 BTC 质押,为在 Cosmos 上使用任何资产实现经济安全铺平了道路。

2023 年 6 月,Eigenlayer 协议将重质押功能引入以太坊, Eigenlayer协议是以太坊上的一组中间件智能合约,支持在共识层上重质押 ETH,从而为称为主动验证服务 (AVS) 的消费者链提供安全性。Eigenlayer 最终充当一个开放市场,旨在将寻求租赁安全性(验证器集和/或质押资产)的 AVS 与提供上述安全性的质押者和节点运营商联系起来。ETH 和受支持的 ETH LST 可以通过一组智能合约进行质押,这些智能合约代表 AVS扩展或重质押经济安全性。

通过将安全资产出租给 AVS,运营商和质押者可以扩大其资产的效用,从而提高回报。然而,这也存在风险,因为他们的质押现在除了受到底层链以太坊的削减之外,还受到 AVS 可能实施的任何削减条件的约束。Eigenlayer 是以太坊上的协议外解决方案,这意味着 Beacon Chain 验证者可以选择以 Eigenlayer 节点运营商的身份参与。

目前,Eigenlayer 上没有强制实施削减条件或重新质押奖励,但这种情况将在 2024 年 9 月下旬 EIGEN 代币可转让后发生变化。此外,Eigenlayer 最近宣布了无需许可的代币支持,以使任何 ERC-20 代币都可以用作可重新质押资产。

通用再质押

通用再质押(Universal Restaking),或称“通用化再质押”,采用一种资产和链无关的方法,将安全资源从一组提供者分配给一组消费者。这种方法允许在多个链上汇集各种质押资产,提高参与者的可及性,并减少对单一基础层的依赖。与 Eigenlayer 类似,通用再质押协议充当安全提供链与消费链(AVS)之间的中间层。

流动性再质押

流动性再质押使再质押资产以流动性再质押代币(Liquid Restaking Tokens,LRT)的形式表现出来。流动性质押和流动性再质押协议的最终目标相似:为再质押者和质押者提供其基础仓位的流动性表示。因此,LRT 可正式定义为再质押仓位的衍生资产。LRT 提供者最终负责代表再质押者进行投资组合管理,管理质押在各种收益仓位中的分配,以最大化回报并尽量降低存款人的风险。如需更详细的 LRT 解析,请参阅 Shoal Research 之前发布的报告。

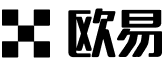

再质押的现状

截至撰写本文时,活跃再质押资产总额已达到 281.4 亿美元。其中 Eigenlayer 占总额的 60%,以太坊整体约占再质押总 TVL(总锁仓价值)的 80%。到目前为止,仅有 Eigenlayer、Babylon、Symbiotic 和 Karak 四个再质押协议的 TVL 突破了 10 亿美元。

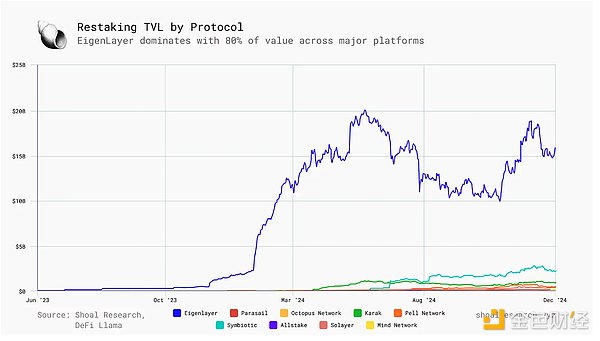

与此同时,流动性再质押协议也随着再质押的发展而快速增长,其总 TVL 达到约 156.2 亿美元,占再质押总 TVL 的约 57%。

与再质押相比,流动性再质押的竞争更加激烈,自 2023 年 6 月以来,不同协议轮流在市场中占据领先地位。截至撰写本文时,EtherFi 占所有流动性再质押存款的约 50%,并且大部分流动性再质押的 TVL 集中在以太坊,与再质押的整体趋势一致。

在 Solana 上,再质押的发展速度较慢:Picasso Network 于 2024 年 1 月底首次在 Solana 上推出了再质押金库(vault),至今已吸引 3,507 SOL(约 72.9 万美元)的存款。截至目前,Solana 上的再质押总 TVL 约为 3.71 亿美元,其中大部分是在过去几个月内随着 Solayer 的推出而增加的。

目前,随着 Jito 通过其 Jito (Re)staking 协议进入市场,Solana 上的再质押开始升温。

Solana 上的再质押

Solana 从零开始构建,拥有独特的架构,优化了快速执行速度和高交易量下的低成本交易。Solana 旨在通过充分利用硬件性能能力,最大限度地提升开发者和用户的体验,最终使硬件成为网络性能的唯一长期限制因素。作为 TVL(总锁仓价值)排名第二的链,Solana 上的再质押生态在未来中长期内具备增长和变革的潜力。Jito 是希望在 Solana 生态系统中引入再质押并利用其成功产品开发历史的团队之一。

Jito 简介

Jito Labs 成立于 2021 年,由 Lucas Bruder 和 Zano Sherwani 创立,是一家总部位于美国的 Solana 基础设施公司,提供一套 MEV(最大可提取价值)产品和服务。Jito Labs 是核心开发团队,专注于产品开发和部署,而 Jito Foundation 负责 JTO 代币治理以及 Jito 网络产品和服务(如 JitoSOL 流动性质押代币和 Jito (Re)staking 再质押协议)的战略监督。

2022 年 7 月,Jito Labs 首次推出了 MEV 仪表盘,以帮助揭示当时尚未深入探索的 Solana 上的 MEV 生态。几个月后,团队开源了 Jito-Solana,这是 Solana 上第一个设计用于捕获 MEV 利润并将其重新分配给验证者和质押者的验证器客户端。Jito-Solana 最终是在 Solana Labs 客户端的基础上进行分叉,增加了约 1000 行代码,使验证者能够获得 MEV 回扣。其更广泛的目标是打击网络垃圾交易并优化 Solana 的性能。

配合客户端,Jito Block Engine 支持链下区块空间拍卖,搜索者提交按顺序和原子方式执行的交易列表(即 交易包)。在模拟提交包中的每个交易组合后,引擎将支付最高的交易包转发给领导者以纳入区块。Jito Relayer 作为交易处理单元(TPU)代理,链下过滤和验证交易,并将已验证交易提交至区块引擎和验证器。

需要注意的是,2024 年 3 月,Jito Labs 宣布暂停 Jito Block Engine 的内存池功能,因为 Solana 生态系统对部分运行 MEV 机器人的用户利用内存池进行夹心攻击表达了担忧。目前,Block Engine 仍在运行,继续处理和转发交易,同时进行交易包模拟,但已移除内存池组件。

该机制最终对网络垃圾交易和性能障碍施加了成本。运行 Jito-Solana 的验证者在其领导时段捕获交易包中生成的 MEV 利润。JitoSOL 流动性质押代币的推出使质押者能够将质押委托给运行 Jito-Solana 客户端的验证者,从而增加验证者的质押量,并使质押者在获得基础质押收益的同时赚取 MEV 奖励。2023 年 12 月,Jito 基金会还推出了 StakeNet,这是一个由链上守护者和管理程序组成的网络,提供两大核心功能:

1. 验证器历史记录程序:存储整个网络中每个验证器长达 3 年的历史记录;

2. 守护者程序:基于验证器表现计算分数,并管理质押分配,以确保质押委托给表现最优的验证者。

基于其在 MEV 和流动性质押基础设施服务方面的经验,Jito 正在引入一个新框架,使应用程序和网络能够利用 Solana 上的任何 SPL 代币进行安全保障。

Jito (Re)staking 再质押

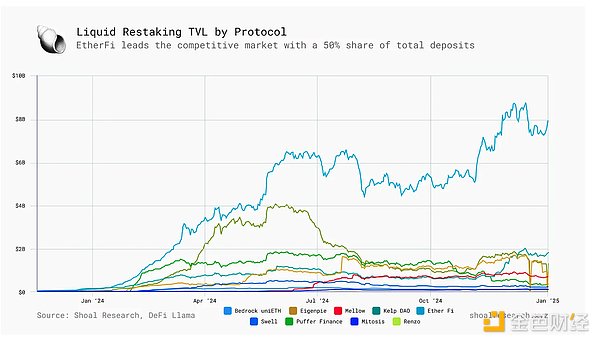

2024 年 7 月 25 日,Jito 基金会发布了 Jito (Re)staking 代码,这是 Solana 上的混合多资产质押协议,允许任何新网络或应用程序引导其经济安全性。该协议由两个主要组件组成:

• Vault Program(金库程序):用于创建和管理质押资产;

• (Re)staking Program(再质押程序):协调网络参与者之间的活动和激励机制。

这两个核心程序共同为开发者提供了一个模块化、可扩展的框架,用于简化任何 SPL 资产的质押机制,成为 Solana 上首个此类协议。

在深入了解之前,以下是一些重要术语的简要说明:

• 节点(Node):指按照其关联网络规范运行的软件。

• 节点共识网络(NCN):一组分布式节点,共同实现共识并为特定协议或网络提供服务,包括 L1 公链、应用链、跨链桥、协处理器网络、DeFi 应用、求解器网络和预言机网络。

• 运营者(Operator):管理节点共识网络中一个或多个节点的实体。

• 金库收据代币(VRT):代表基础再质押仓位的衍生代币,类似于 LRT(流动性再质押代币)。

简而言之,Jito (Re)staking 通过将质押的 SPL 资产代币化为 VRT,为 NCN 提供经济安全性并提升流动性和可组合性。NCN 能够根据其需求配置质押参数、惩罚条件以及其他经济激励机制。

保险库计划

Vault Program 负责管理金库收据代币(VRT)的创建和运作。其核心逻辑是:质押一种代币,并获得代表该质押流动性仓位的衍生代币,该代币可用于保护底层 NCN。Jito (Re)staking 允许任何 SPL 资产或多种 SPL 资产组合作为底层资产,使质押者能够更有效地多样化其 VRT 持仓,创建更平衡的风险回报组合,并在 Solana 生态系统中使用更广泛的资产。

Vault Program 允许 NCN 管理 VRT 的运营(铸造、销毁、委托),并执行自己的惩罚条件以及存款/提现上限。这一点尤为重要,因为并非所有 SPL 资产都具有相同的安全性,不同 NCN 的安全要求和条件可能因底层功能的差异而大相径庭。此外,Vault Program 还允许 NCN 在多个运营者、DAO、多签或链上自动化协议(如 StakeNet 守护者程序)之间实施自定义 VRT 委托策略。

重新质押程序

虽然 Vault 程序负责管理 VRT,但重新质押程序 (Restaking Program) 负责管理 NCN 及其相应的运营商。这包括实施各种选择加入机制,以及管理削减条件的分配和执行。

Vault 程序和重新质押程序共同创建了一个模块化框架,可以使用任何 SPL 资产来启动经济安全性。Jito (Re)staking 进一步简化了开发人员和 NCN 的流程,提供了一个简单且可自定义的界面来管理 VRT 和运营商。

Jito (Re)staking 的主要优势

Jito (Re)staking 旨在通过为 NCN 提供一个模块化、与资产无关的框架来达成共识并获得经济安全性,从而缓解当前链上经济中普遍存在的冷启动问题。

首先,Jito (Re)staking 允许任何人使用任何 SPL 资产创建 VRT,简化了代币经济学和代币实用性的设计过程;任何代币都可以成为流动质押或再质押资产,同时保持治理兼容性并执行必要的安全参数。此外,Jito (Re)staking 允许多资产质押,这意味着 NCN 也可以利用具有更深流动性和更广泛代币分布的现有资产,以及其原生代币,来实现更广泛的市场可及性。

另一个核心优势是,Jito (Re)staking 允许 NCN 配置和微调风险参数。基于 Jito (Re)staking 构建的 NCN 可以实施更复杂的风险管理和安全模型,以满足其特定需求,例如多层削减惩罚或多资产削减,以实现更深层次的经济安全。

与此同时,金库、运营商和 NCN 可以根据风险承受能力选择他们集成的对象;金库可以选择要委托的运营商和 NCN,而运营商和 NCN 可以选择他们想要支持的金库和资产。金库还可以选择加入由 NCN 确定的特定削减条件,以更好地管理在特定时间内处于风险中的资产数量。为确保用户和资产的安全,所有程序资金都安全地存储在 Vault 程序中,并且只能通过用户操作或削减事件提取。

路线图与采用情况

自 Jito (Re)staking 推出以来,已有多个团队和协议宣布合作与集成计划:

• Switchboard – Solana 上的去中心化预言机网络 Switchboard 计划利用多层削减和可自定义的质押参数来增强其经济安全性,从而改善其数据馈送的质量和性能。这将使 Switchboard 成为第一个集成 Jito (Re)staking 的节点共识网络 (NCN)。

• Squads – Solana 上的去中心化金库管理协议 Squads Protocol 正在将 Jito (Re)staking 集成到其即将推出的 Squads Policy Network (SPN) 中,以协调和激励网络参与者之间的活动,并提高可靠性和性能。SPN 将通过为智能账户启用精细和通用的交易策略,提供更高级的数字资产管理安全性和灵活性。

• Renzo – 以太坊上的领先流动再质押协议策略管理器 Renzo 将利用 Jito (Re)staking 推出其 ezSOL 作为 VRT。任何人都可以通过质押 JitoSOL 来铸造 ezSOL,并从质押奖励、再质押奖励和 MEV 提示收入的组合中赚取收益。

• Sonic – Solana 上的第一个游戏 SVM Sonic 将在其即将推出的 HyperGrid 共享状态网络和 HyperGrid 桥中集成 Jito (Re)staking。Jito (Re)staking 的 NCN 模型将为验证者添加一个经济安全层,以在 HSSN 中安全地防止状态冲突,并利用多层削减和可自定义的质押参数来增强核心桥接基础设施,以实现原子化的 SVM ↔ Solana 交换。

• Fragmetric – Fragmetric 推出了 FragSOL,这是第一个在 Solana 上原生的流动再质押代币,作为 Jito (Re)staking 的 VRT。FragSOL 将利用 Solana 的代币扩展功能精确分配 NCN 奖励,并引入一个标准化代币程序来有效管理多资产质押和削减。

• Ping Network (前身 Twilight) – 即将在 Solana 上推出的隐私 DePIN 项目 Twilight 将利用 Jito (Re)staking 来增强其验证者网络的去中心化和经济安全性。Twilight 将利用多级削减和可自定义的质押参数,确保对其隐私基础设施的强大保护。

• Kyros – kySOL 将质押、MEV 和再质押奖励组合到一个代币中,以优化回报。用户可以使用 JitoSOL 或 SOL 铸造 kySOL。Kyros 还与 Jito、Kamino 和 Raydium 合作推出激励流动性池,这将增强 kySOL 的流动性,为 DeFi 生态系统开辟更多机会。

关键风险与考量

在阐述在 Solana 上进行再质押(Restaking)的理由以及评估 Jito 的定位之前,值得回顾涉及的关键风险。再质押和流动性再质押都会引入一系列相互关联的风险,影响生态系统中的不同参与者。

质押区块链的核心风险

质押(Proof-of-Stake, PoS)区块链的核心在于通过削减机制(Slashing)提供安全保障。削减机制通过惩罚机制对违反协议规则的验证者(如审查区块)或在一段时间内表现不佳的验证者(如过长的停机时间)进行处罚,没收其部分质押资产。当这一机制应用于再质押协议时,风险会进一步放大,因为运营商需承担其所保护的任何应用程序或节点共识网络(NCN)的额外削减风险。

尽管该风险通过为质押者和运营商提供更高的回报加以补偿,但在更大规模的联合安全采用下,其经济影响不容忽视。削减不仅惩罚验证者,还会影响将资本委托给他们的质押者,从而导致由于质押减少而获得的奖励减少。在再质押协议中,质押分布越集中(即,大部分质押由少量运营商持有),整体削减风险越大。

这种情况可能会影响用于保护 NCN 的基础链的安全性,尤其是如果网络中大量质押被再质押且遭到削减,控制网络质押多数所需的成本可能因此降低。底层资产的价格波动也起到重要作用,价格波动越大,底层协议或 NCN 面临的风险就越高。

当前削减机制的缺失

值得注意的是,目前大多数(如果不是全部)再质押协议尚未上线削减机制。因此,针对运营商的恶意行为或表现不佳缺乏威慑,反而对质押者和 NCN 构成更大风险,尤其是资本资源较少、财务损失影响更大的参与者。

例如,一些再质押协议(如 Eigenlayer)已经制定了解决主观性故障的框架——即无法在链上轻易验证的问题。客观性故障适用于可在链上通过数学和密码学方式证明的违规行为(如双签或长时间停机),而主观性故障必须通过网络参与者之间的某种社会共识在链下解决。

透明性和信任问题

这引发了关于这些系统的透明性和信任假设的问题,链下解决方案可能是复杂且耗时的过程,如果围绕 NCN 的正确状态存在足够的争议和分歧,甚至可能导致基础层分叉。Eigenlayer 计划通过使用 EIGEN 代币来减轻此风险,使验证者能够对主观性故障实施削减处罚,通过分叉代币而非基础层来执行削减。

市场驱动激励的影响

需要考虑市场驱动的激励对运营商和质押者的影响。为了增强 NCN 的经济安全性,质押资本必须具有黏性,即在长期内保持稳定。然而,在没有通过锁定期等机制强制执行某种长期承诺的情况下(反过来也对运营商和质押者构成风险),运营商可能会随时移动其质押,以追求最高可能的回报。

通过提供更高的回报(通常是通胀性代币发行)激励 NCN 争夺运营商,从长远来看并不利于更广泛的生态系统,反而可能重复加密协议激励机制设计中的过往错误(如流动性挖矿中协议收入与支出失衡)。

流动性再质押的关键考量

Shoal Research 在先前的报告中探讨了流动性再质押中的一些关键风险,包括:

• 支持的存款资产风险——保险库收据代币(VRT)承受其基础资产的风险。本地再质押代币与流动性质押代币(LST)面临不同的风险。

• 流动性获取风险——一些再质押协议在取消质押资产时设有托管期(如 Eigenlayer 的 7 天)。此机制引发了关于期限风险和潜在流动性问题的担忧。如果二级市场流动性不足,投资者可能难以以公平市场价格出售 VRT。Jito (Re)staking 取消质押的冷却期约为 4-5 天(两个纪元)。资产赎回时间和 VRT 提供者的流动性在此风险中起到关键作用。

• 智能合约风险——需要评估 VRT 协议架构的风险,包括奖励分配机制、费用结构和多重签名权限等。这些因素可能影响资产转移和提取。

• 预言机风险——可靠的价格数据对维护 VRT 定价至关重要。预言机数据不准确可能导致 VRT 错误定价,进而在赎回或清算期间造成系统性风险。

• 治理风险——选择如何保护 NCN 的机制在确保其长期稳定性方面至关重要。必须在将权力授予大量利益相关者(耗时)和授予少数行为者(如 5/3 多签)之间进行权衡。

• 跨链桥接安全风险——对于跨链 VRT,基础桥接机制引入的风险需要考虑。原生桥和第三方桥均存在不同的权衡和风险。

• 循环风险——在借贷市场中,使用 VRT 进行递归借贷(循环)可能导致高波动时期的级联清算,类似于 2022 年 stETH 脱锚事件。然而,此风险主要针对借贷市场,未大规模采用时不构成重大风险。

Solana 上再质押的理由

自 Eigenlayer 在以太坊推出以来,再质押领域的研发工作显著加速。目前,Eigenlayer 在以太坊网络上的总锁仓量(TVL)位列第三。同时,Solana 重新确立了其作为应用开发基础层的领先地位,仅次于以太坊的 TVL。尽管 2023 年第四季度的大部分增长势头(主要受到迷因币交易活动激增的推动)已逐渐放缓,但 Solana 上正在开发许多新产品和服务,其中包括几个关键的基础设施项目。此外,Anza 推出的新 SVM API 使开发者能够在 Solana 主网测试版上构建基于 SVM 的项目,为 SVM L2 和应用链的新时代铺平道路。这些 L2 和应用链可能成为 Jito (Re)staking 的重要需求来源。

以太坊与 Solana 再质押的对比

1. 流动性差距

以太坊的流动性远超 Solana(TVL 约为 Solana 的 9-10 倍),这使其成为更具经济安全性的强大基础层。

2. 增长空间

Solana 目前的发展潜力和成长空间更大,再质押激励机制可以在提升网络 TVL 方面发挥重要作用。

3. 资本效率

流动性再质押策略管理需要不断重新分配资本,并持续产生 gas 费用。在 Solana 上管理再质押的成本显著低于以太坊,更具资本效率。

4. 生态需求差异

Solana 生态系统中更多的团队专注于应用开发,而非基础设施构建。这引发了关于再质押协议需求来源的疑问,因为应用程序的需求结构可能与 NCN 不同。例如,像 Raydium 这样的 AMM 在当前状态下无需启动自己的验证者集合。

尽管如此,SVM-L2 和应用链的兴起带来了新的经济安全需求流,为再质押解决方案提供了满足这一需求的重要机会。

Jito 的角色

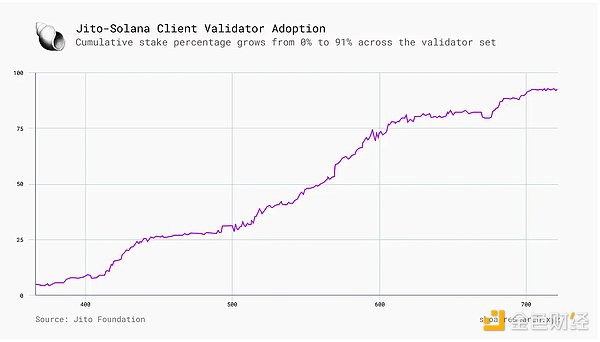

截至目前,约 93% 的 Solana 验证者正在运行 Jito-Solana 客户端,总共分发了 2.5k SOL 小费,涉及 650 万个交易包。

JitoSOL 的存款已增长至 1450 万 SOL(约合 31.4 亿美元),迄今已产生 6.44 亿美元的费用。JitoSOL 在 Solana 流动性质押领域的地位稳步上升,目前约占总 TVL 的 45%。

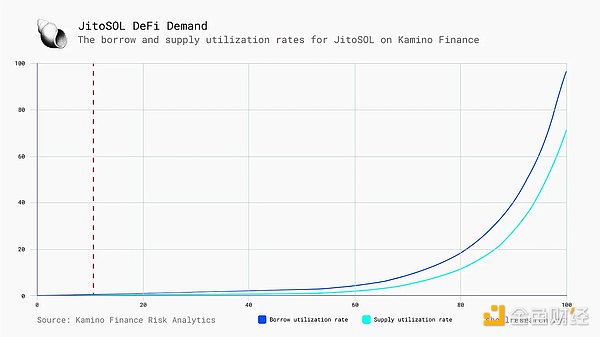

在 Kamino Finance 上借贷 JitoSOL 的需求持续增长,利用率接近 100%。

Jito (Re)staking 的竞争格局

尽管 Jito 在 Solana 中广泛存在,但仍有许多关键的催化剂和协议对 Jito (Re) 质押的采用构成了可信的挑战。首先,Solana 上已经有另一种重新质押协议 Solayer,该协议于 2024 年 6 月推出,已积累了高达 1.68 亿美元的存款。Solayer 具有重新质押架构和共享验证器网络,旨在为 Solana 应用程序提供增强的功能,以保护区块空间并优先考虑交易纳入。

其次,Solana 还面临着其他原生团队的竞争,尤其是流动性质押协议,这些团队可能处于有利地位,并有动力构建自己的重新质押产品。例如,Sanctum 将自己定位为 Solana LST 的统一流动性层,使所有 LST(无论大小)都能共享一个深厚的流动性池,并在最小的流动性限制下运营。到目前为止,Sanctum 的 Reserve、Infinity 和 Validator LST 已吸引了超过 10 亿美元的 TVL。Solana 上的核心 RPC 提供商 Helius 与 Sanctum 一起推出了他们的 hSOL LST,目前质押的 SOL 超过 1300 万。币安的 BNSOL 目前处于领先地位,平台上质押的 SOL 为 677 万。另一个值得注意的 Solana 原生竞争对手是 Marinade Finance。Marinade 早在 2021 年就推出了其流动性质押协议,目前的 TVL 略高于 18 亿美元,终身费用为 1.81 亿美元。虽然目前两支团队都没有提到重新质押,但想象这些团队开发自己的竞争性重新质押产品并非遥不可及。Karak 的推出似乎为以太坊上的重新质押竞争对手打开了闸门,而类似的效果很可能也会在 Solana 上上演。

最后,如果通用再抵押协议(例如 Symbiotic 和 Karak)选择采用支持 SOL 和 SPL/Token2022 资产的链中立方法,那么它们将面临竞争。甚至 Eigenlayer 也开始改变策略,推出了无需许可的代币支持,这将使任何 ERC-20 资产都可以用于再抵押。不过,从以太坊之外的角度考虑,Eigenlayer 最终将自己定位为“创新协调引擎”。如果 Solana 上的应用程序开发和价值累积有一天超过以太坊,那么 Eigenlayer 没有理由不顺应需求,在这种情况下在 Solana 上开店。然而,这是一个长期的假设情景,不能保证 Eigenlayer 永远是领先的再抵押协议,因此,目前尚不清楚它会对 Jito(再)抵押构成多大的威胁。

在此背景下,Jito 需要依靠其在 Solana 生态的成功记录,并确保 Jito 基金会持续优化再质押协议,及时响应 NCN、运营商和其他协议参与者的需求和反馈。

Jito (Re)staking 的应用场景

再质押协议受益于中间件解决方案的增加,这些解决方案需要协调机制来满足业务需求。NCN 的发展尚处于早期阶段,可能涵盖多个领域。以下是 Jito (Re)staking 的潜在应用场景:

• 去中心化求解器网络:

采用求解器架构的 DEX 和流动性平台可以推出自己的去中心化求解器网络,分配收入并对求解器施加削减惩罚,激励其以最佳价格执行交易。

• SVM L2:

随着 Solana 应用对更快区块确认时间和定制经济激励的需求增加,SVM L2 正逐步兴起,推动对经济安全的需求增长,Jito (Re)staking 可在此满足需求。

• 订单流拍卖和 MEV 再分配协议:

Solana DEX 可以实施订单流拍卖,并将通过 MEV 获得的价值分配给交易者或代币持有者,类似于以太坊上的 CoWSwap。

结论

尽管再质押领域在从构想到现实的过程中仍存在显著差距,但普遍认为,再质押将是推动链上应用蓬勃发展的关键发展方向,有助于增强其经济安全性和资本效率。可以将其类比为亚马逊云服务(AWS)的影响:通过提供按需租用计算资源的云计算平台,AWS 促进了 Web 应用开发的快速崛起。

通过外包计算资源和基础设施建设,Web 开发者能够将更多的时间和资源投入到创造有价值的产品和服务中,并更好地理解用户需求。同样,再质押协议使区块链原生的应用和网络能够外包经济安全问题,从而专注于开发有价值的产品和服务,同时继承区块链的关键特性和优势。

Solana 上的再质押正在兴起,而 Jito (Re)staking 也具备成为推动新创新产品和服务启动的首选协议的有利位置。